2023年10月1日から「インボイス制度」導入されることにより、消費税の仕入税額控除を受けるためには「インボイス(適格請求書)」の発行が義務となります。このインボイスを発行するためには、課税業者はあらかじめ適格請求書発行事業者としての登録が必要となり、免税事業者においても取引先から適格請求書発行事業者としての登録を求められる可能性があります。

適格請求書発行事業者になるためには、2023年3月31日までに適格請求書発行事業者の登録申請書を提出する必要です。2023年10月1日には、速やかに制度の対応できるよう、余裕をもって準備しておく必要があります。

ここでは、適格請求書発行事業者の登録申請を行う際の手続きの方法と手続きの際の注意点について、ご紹介していきます。

適格請求書発行事業者としての登録申請が必要なのは、消費税の課税事業者です。インボイス制度が導入される2023年10月1日以降、インボイスを発行する事業者は、適格請求書発行事業者としての登録申請を行い、登録番号の発行を受ける必要があります。

なお、売上高が1000万円未満の免税事業者は、適格請求書発行事業者としての登録の必要はありません。しかしながら、インボイス制度が導入されると、課税事業者は免税事業者からの仕入れにおける消費税の仕入税額控除が認められなくなります。そのため、免税事業者のままでは、契約を打ち切られたり、適格請求書発行事業者への登録を求められたりする場合があります。

登録申請手続きは、「申請」「登録番号の交付」「取引先への通知」の3つの手順を経ることで完了します。

なお、登録申請の受付は、すでに2021年(令和3年)10月1日から開始されており、2023年(令和5年)3月31日までに行う必要があります。

適格請求書発行事業者の登録申請は、「紙による申請」または「電子による申請」の2つの方法のいずれかで行います。

紙による申請を行う場合は、国税庁のWebサイトから「適格請求書発行事業者の登録申請書」をダウンロードして印刷し、申請書に必要事項を記入して、納税地を管轄する「インボイス登録センター」に郵送で送付します。

なお、ダウンロードした書類は、両面・片面、白黒・カラーのいずれの方法で印刷されたものでも受け付けられます。

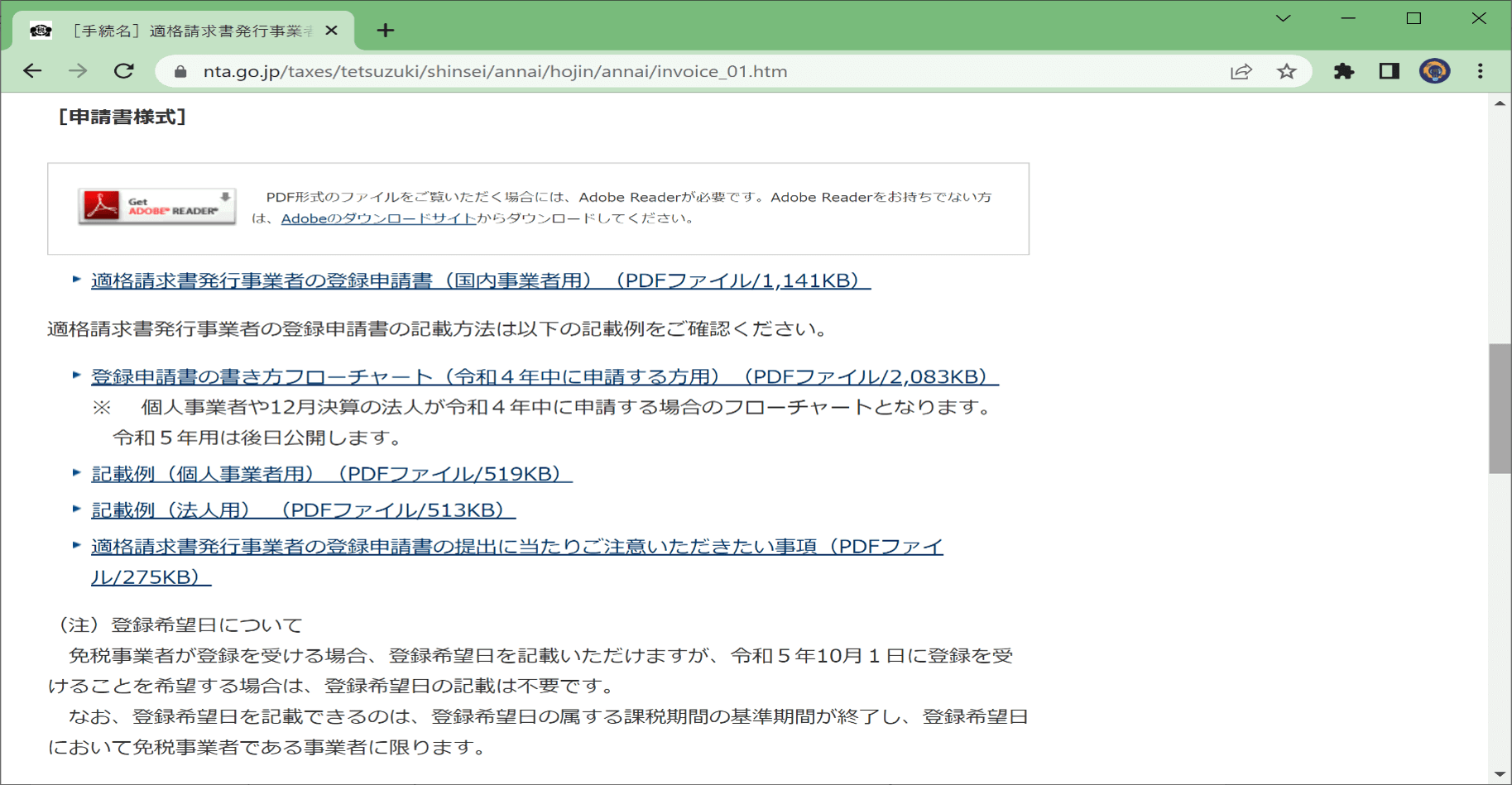

1.国税庁専用サイト「申請書ダウンロード」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm)から、申請用紙をダウンロードします。

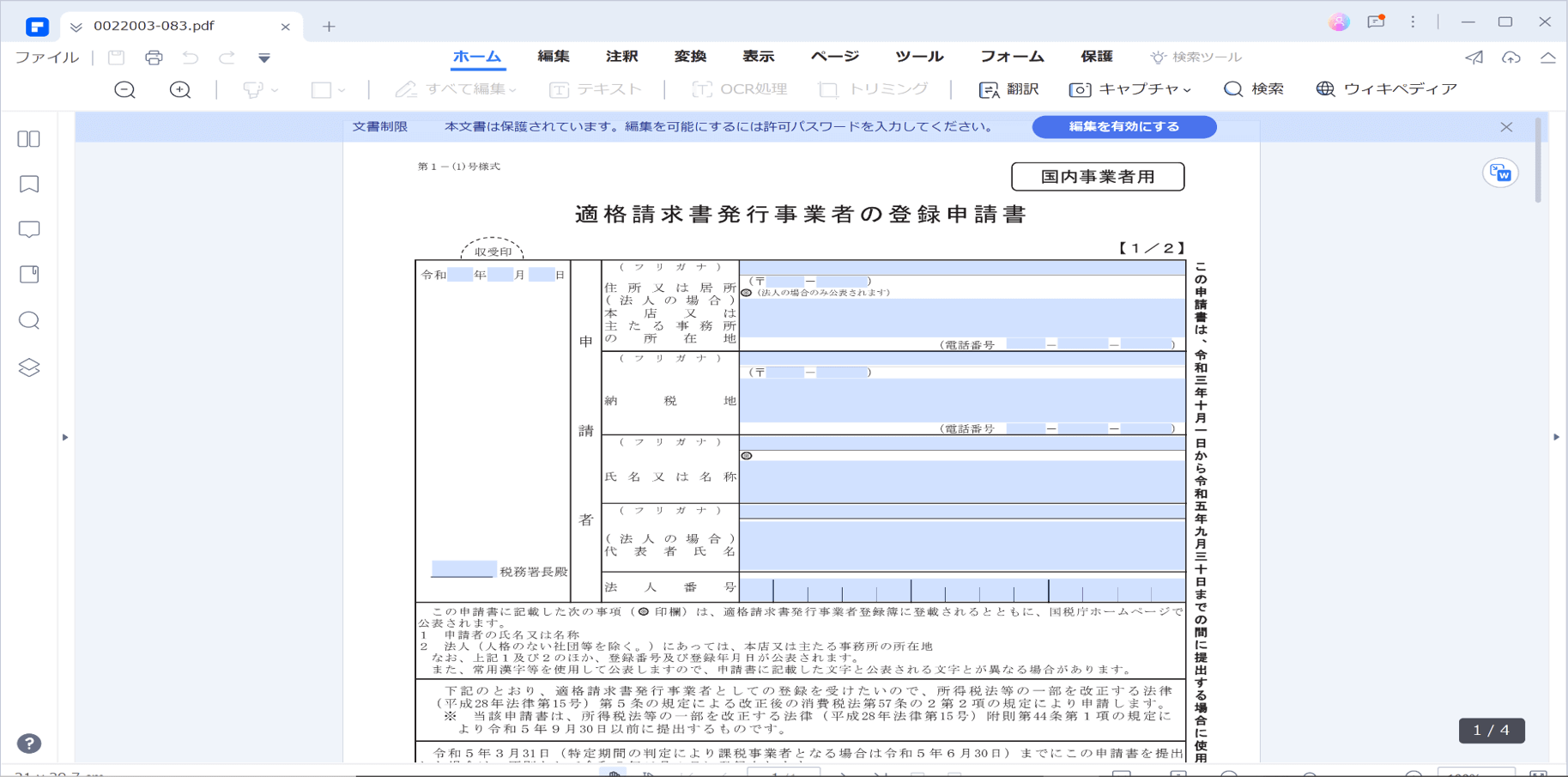

2. ダウンロードしたPDFファイル(適格請求書発行事業者の登録申請書)印刷します。

PDFファイルを印刷したり、編集したりする場合、PDF編集ソフトがあると便利です。

ここでは、無料でダウンロードできるPDF編集ソフト「PDFelement」を使用して印刷します。

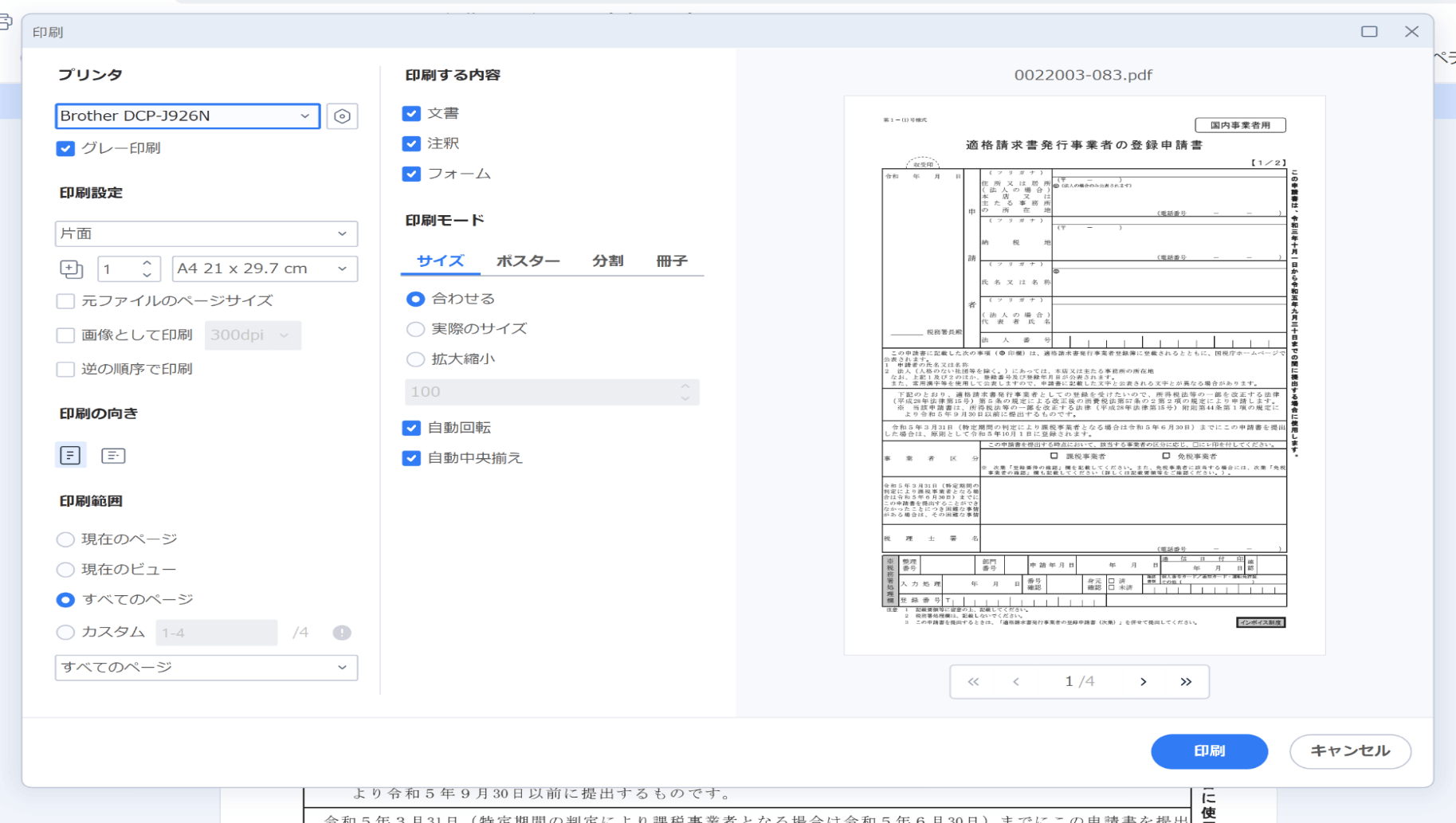

1)ダウンロードしたPDFファイル(適格請求書発行事業者の登録申請書)をPDFelementで開き、「印刷」をクリックします。

2)必要に応じて設定を変更し「印刷」をクリックします。

→関連記事:【適格請求書発行事業者必見】適格請求書用のPDFファイルに登録番号を記載する方法とは

3.印刷した適格請求書発行事業者の登録申請書に必要事項を記入します。

記入の方法や注意点などは、国税庁専用サイトで確認することができます。

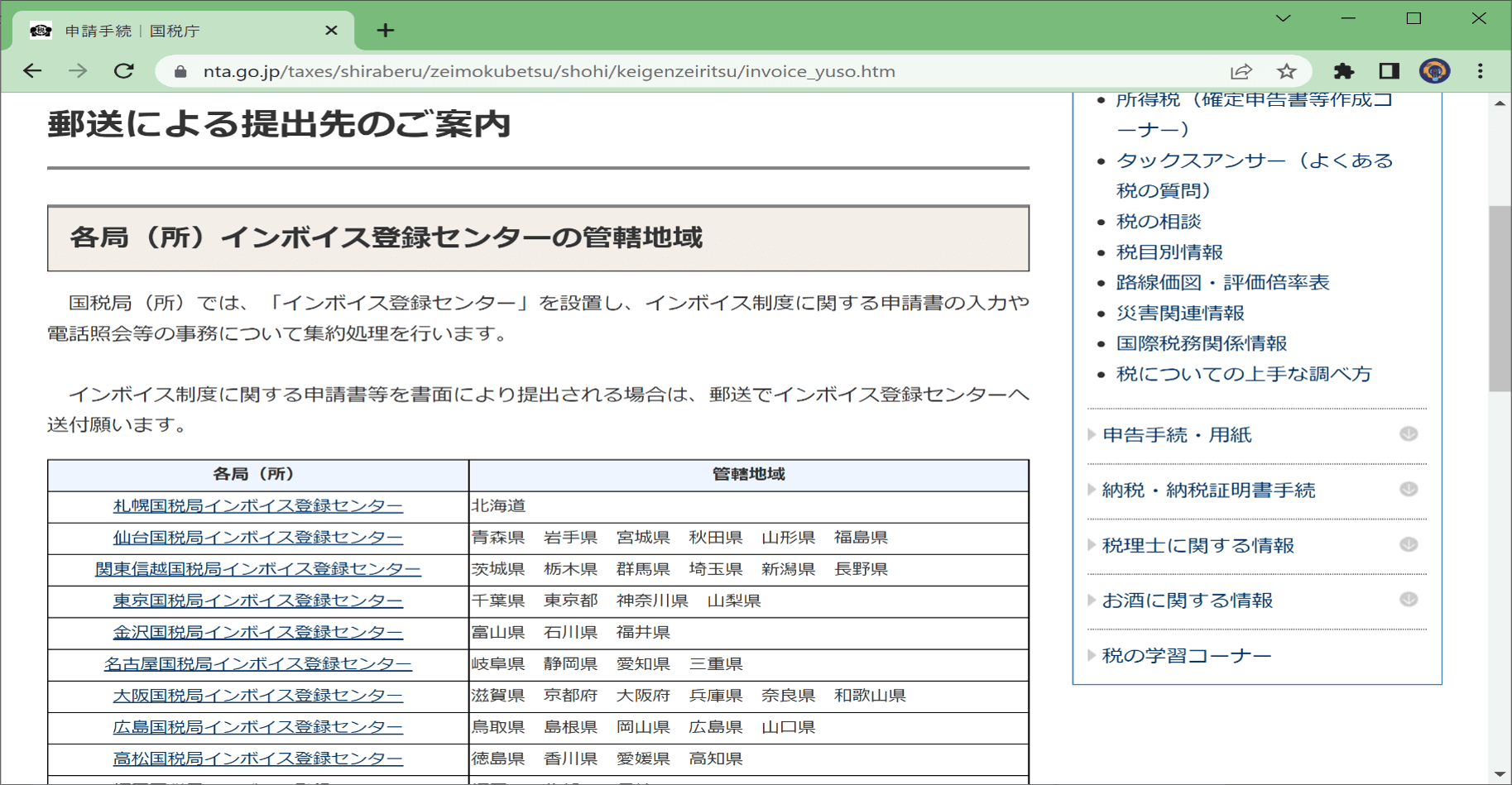

4. 適格請求書発行事業者の登録申請書に必要事項を記載したら、納税地を管轄する「インボイス登録センター」に送付します。

送付先は、次のURLから確認することができます。

「郵送による提出先のご案内」⇒ https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_yuso.htm

適格請求書発行事業者の登録申請書は、e-Taxを利用して行うこともできます。

「e-Taxソフト(WEB版)」や「e-Taxソフト(SP版)」では、パソコンやスマートフォンを使って、問答形式で申請します。

電子による登録申請を行う際は、次の2点を事前に準備しておきます。

なお、これらは、e-Taxソフトへログインする際ときに必要な情報です。

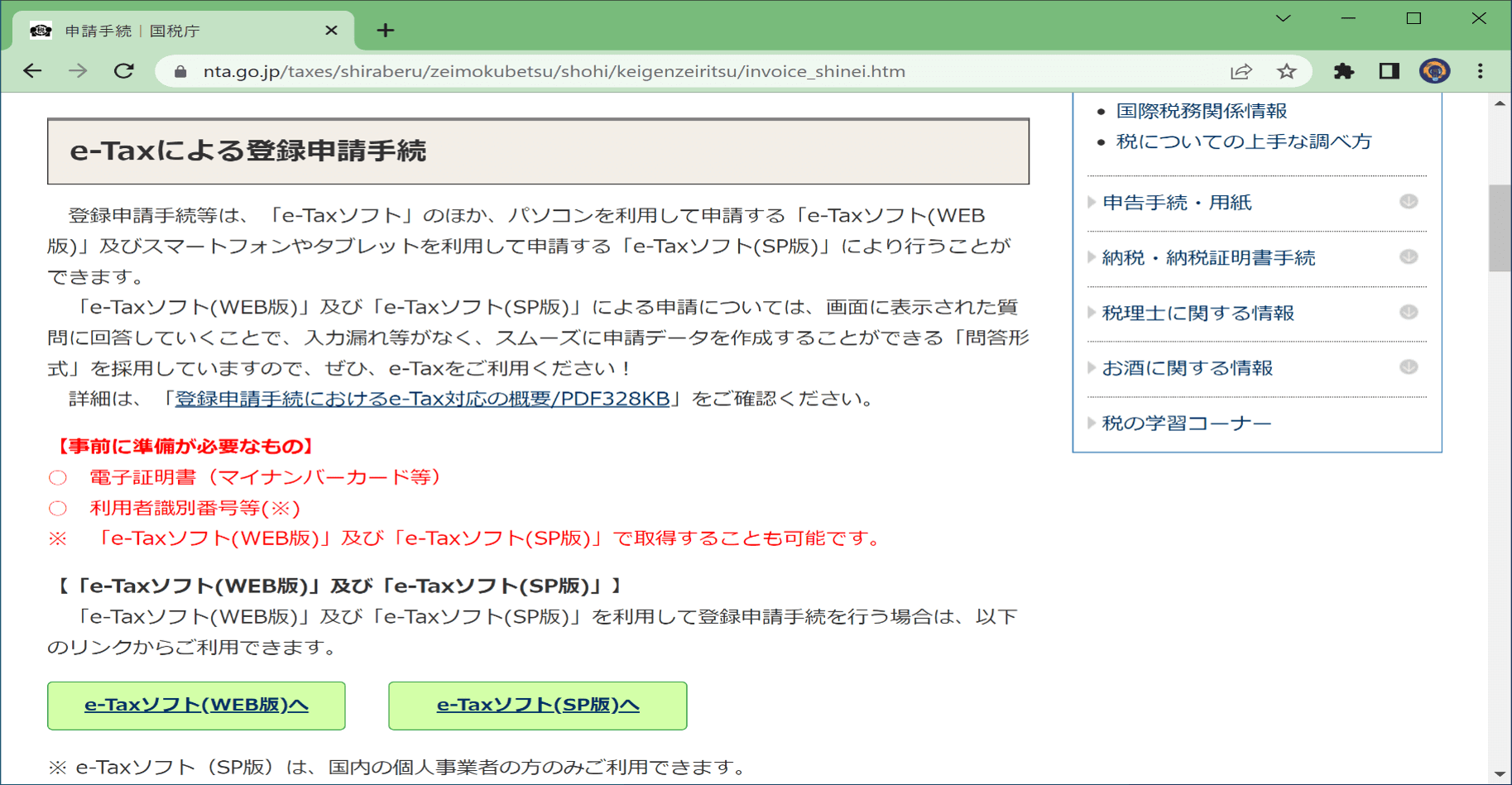

1. 国税庁専用サイト「e-Taxによる登録申請手続き」(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm)を開き、リンクをクリックします。

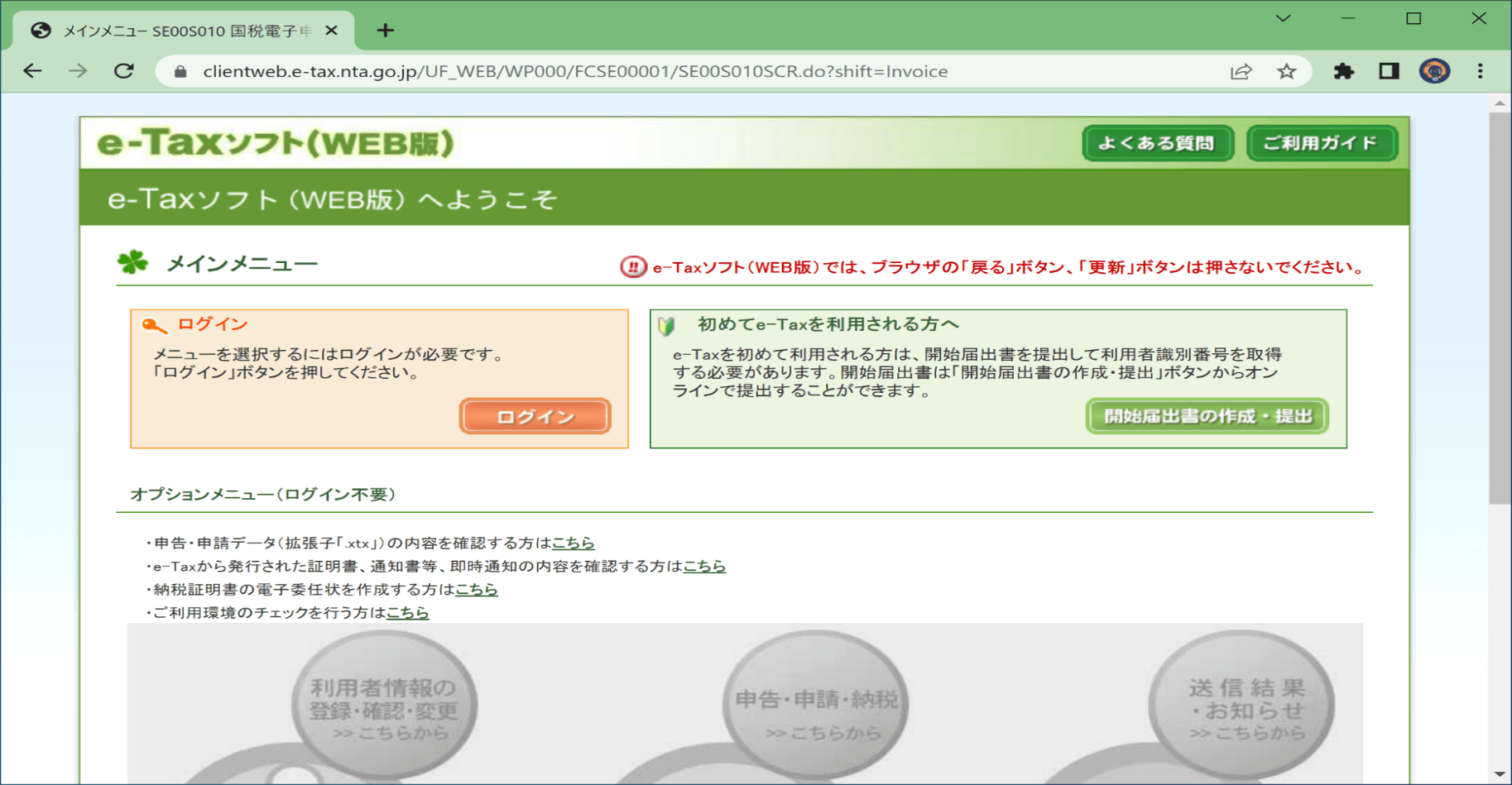

2. e-Taxソフトにログインします。

法人で初めてe-Taxを利用する場合は、「開始届出書の作成・提出」をクリックし、利用者識別番号等を取得します。

3.登録申請データの作成・送信します。

指示に従い必要事項を入力して登録申請データを作成し、送信します。

画面上に表示される「受信通知の確認」ボタンをクリックして「受信通知」が表示されたら、登録申請データの作成・送信が完了します。

適格請求書発行事業者としての登録が完了すると、令和5年10月以降、インボイスに記載が必要な「登録番号」が記載された「登録通知書」が送られてきます。

なお、e-Taxソフトで申請を行った場合は、この登録通知書を電子データで受け取ることも可能です。

申請時に、電子データでの受け取りを希望した場合、税務署への登録とほぼ同時に登録通知書を受け取ることができるうえ、取引先への通知の際、登録通知のデータをメールに添付して送信することもできます。

なお、現在、登録申請書を提出してから登録通知を受け取るまでの期間は、次のとおりです。

登録通知を受け取ったら、取引先に対して、速やかに登録番号等を通知します。

その際、登録通知を電子データで受け取っておくと、そのままメール等で通知することができるため、便利です。

速やかに登録を完了させるためには、正しく申請することが重要です。

ここでは、適格請求書発行事業者の登録申請を行う際の注意点についてまとめます。

登録申請書の記載に誤りがある場合、確認作業が発生し、登録通知まで時間がかかる場合があります。

法人の場合は、登記に記載されている情報を正確に記載しましょう。

申請情報が正しく送信されると、「受信通知」が送られてきます。

受診通知が届かなかったり、エラーが表示されたりしていない場合は正常に送られているので、重複して送信しないよう注意しましょう。

インボイス制度が開始される令和5年10月1日から登録を受けるためには、原則、令和5年3月31日までに登録申請書を提出する必要があります。

インボイス制度の導入に合わせて、免税事業者から適格請求書発行事業者に登録するケースも発生します。

ここでは、免税事業者から適格請求書発行事業者に登録するにあたりよくある質問についてお答えします。

①登録完了した日から課税事業者になるの?それとも2023年10月1日以降なの?

A:免税事業者が、2023年3月31日までに適格請求書発行事業者の登録申請を行った場合、適格請求書発行事業者としての登録日は2023年10月1日以降となります。免税事業者には、登録日(2023年10月1日以降)から課税事業者となる経過措置が設けられているため、考え方は次のようになります。

なお、2023年10月1日~2029年9月30日までの間に適格請求書発行事業者の登録申請を行う場合は、登録日(登録番号が付与された日)から課税事業者となります。

②適格請求書発行事業者から免税事業者になる(戻る)ことはできるの?

A:免税事業者になるためには、適用を受けようとする課税期間の初日の前日までに「消費税課税事業者選択不適用届出書」を提出します。ただし、「消費税課税事業者選択不適用届出書」を提出しても、課税事業者となった課税期間の初日から2年経過した日まで免税事業者に戻ることはできません。

今回は、適格請求書発行事業者の登録申請を行う際に必要な手続きと注意点について、ご紹介してきました。

インボイス制度の導入に伴い、課税事業者は、2023年3月31日までに適格請求書発行事業者の登録申請を行い、2023年10月1日以降に発行するインボイスには、登録の結果付与された「登録番号」を記載する必要があります。

制度が実施されるまでに必要な準備をしていない場合、自社の損失はもちろんのこと、取引先に対しても大きな損害を与えることになります。

適格請求書発行事業者の登録申請、インボイス制度に対応するための準備は、余裕をもって行いましょう。

この文書または製品に関するご不明/ご意見がありましたら、 サポートセンター よりご連絡ください。ご指摘をお待ちしております!

役に立ちましたか?コメントしましょう!