Q1. インボイス対応の請求書とはどのようなものですか?

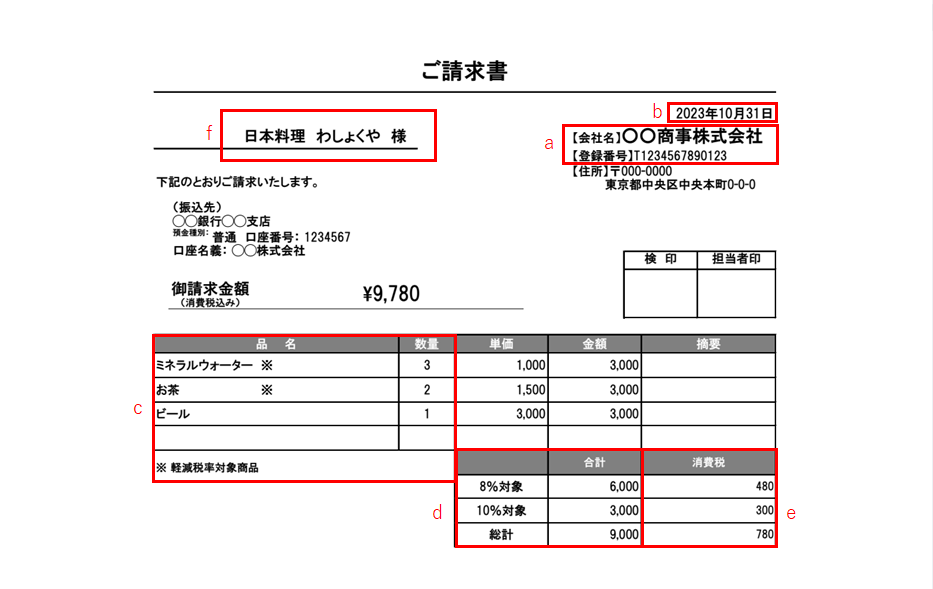

A1. インボイス対応の請求書とは、「適格請求書(インボイス)」の要件を満たした請求書のことを指します。その要件には次の6項目があります。

- 適格請求書発行事業者の名称と登録番号

- 取引年月日

- 取引内容(軽減税率対象品目の場合はそうであることが分かる旨の記述)

- 税率ごとに区分して合計した税抜額及び税込額と適用税率

- 税率ごとに区分した消費税額等

- 書類を受け取る事業者の名称

これらすべてが記載された請求書が「適格請求書」として認められます。

Q2. インボイス制度と電子帳簿保存法との違いは何ですか?

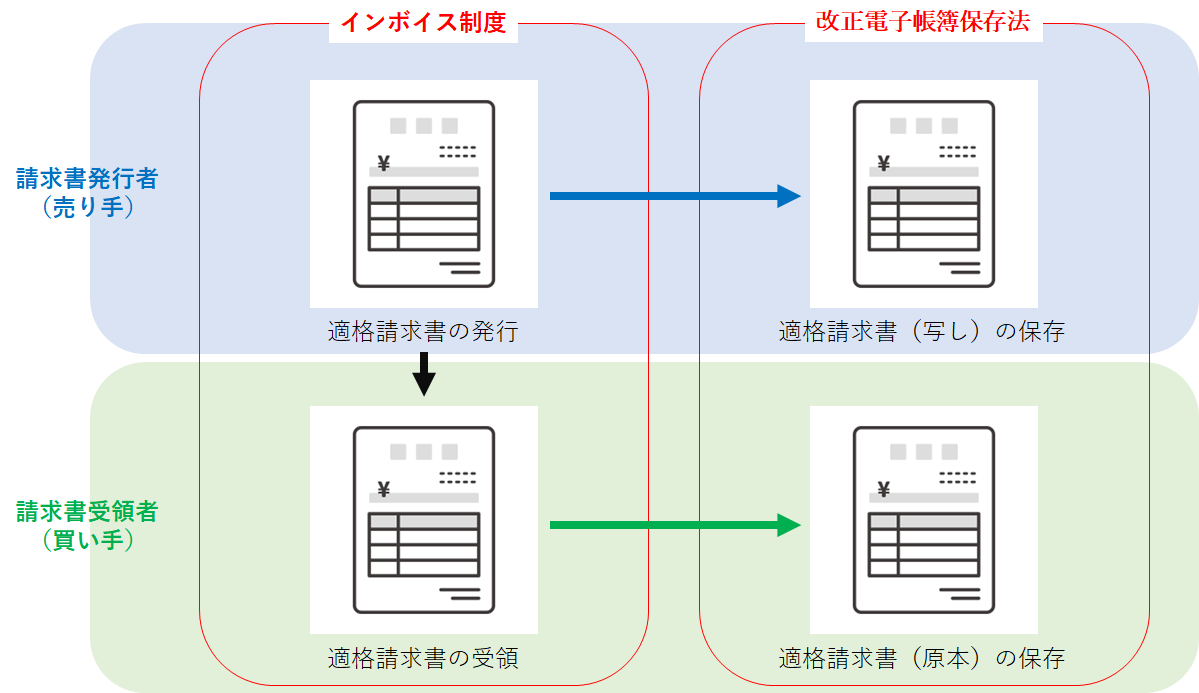

A2. インボイス制度は主にインボイス(適格請求書)の記載内容や取り扱いを定めた制度です。一方、電子帳簿保存法は、インボイスなどの電子データをどのように保存すべきかを定めた制度です。

つまり、インボイス制度で「正しい税率と税額を記載した適格請求書」を作成し、それを改正電子帳簿保存法に従って保存することで、請求書の真実性と見読可能性を確保することが目的となります。

インボイス制度と電子帳簿保存法は、いずれも経理実務に大きな影響を与える制度です。 インボイス制度(2023年10月開始)は仕入税額控除の適用にインボイス保存が原則必要となり、 電子帳簿保存法は2024年1月以降、電子取引データの電子保存が原則必須となりました(猶予・要件緩和あり)。 本記事では 両制度の違いを比較 し、義務化対応のポイントを分かりやすく解説します。

目次:

インボイス制度とは

インボイス制度とは、正式名称を「適格請求書等保存方式」といい、新たに2023年10月1日から導入される、複数税率に対応した消費税の仕入税額控除の制度です。

このインボイス制度が施行されると、発行する請求書の書式や保存方法などが変わります。

ここでは、インボイス制度の概要と事業者への影響について解説していきます。

1-1. 基本の概念と仕組みの説明

インボイス制度では、買い手が仕入税額控除を受けるために必要な請求書の書式が定義されています。

売り手が取引の際に発行する請求書は、「適格請求書(インボイス)」として指定の項目を記載する必要があり、これにより正確な適用税率や消費税額等が把握できるようになります。

なお、インボイス制度の導入に伴い、次のような変更点が発生します。

-

① 発行事業者への登録が必要

仕入税額控除を受けるためには、発行するインボイスに「適格請求書(インボイス)発行事業者」を証明する登録番号が記載されている必要があります。

この登録番号は、インボイス発行事業者として登録されると発行される番号です。

なお、インボイスの発行事業者になるためには、納税地を所管する税務署長へ「適格請求書発行事業者の登録申請書」を提出し、「適格請求書発行事業者」として登録される必要があります。

→ 関連記事:適格請求書発行事業者必見!登録申請の手続きと注意点について詳しく解説>>

-

② 請求書に記載する項目を追加

仕入税額控除を受けるためには、取引の際に発行される請求書・領収書・レシート・納品書等が、適格請求書(インボイス)の要件を満たしている必要があります。

なお、要件には次のようなものがあります。

● 適格請求書発行事業者の名称と登録番号

● 取引年月日

● 取引内容(軽減税率対象品目の場合はそうであることが分かる旨の記述)

● 税率ごとに区分して合計した税抜額及び税込額と適用税率

● 税率ごとに区分した消費税額等

● 書類を受け取る事業者の名称

▼適格請求書(インボイス)の例

-

③ 発行側もインボイスの保存が義務化

インボイス制度開始以降は、買い手(インボイス受取側)と売り手(インボイス発行側)、双方がインボイスを7年間保存する義務があります。※発行側は「写し」

なお、インボイスを電子データで保存する場合は、電子帳簿保存法に則った方法で保存する必要があります。

1-2. インボイス制度による影響

インボイス制度は、買い手にとっては税の負担額、売り手にとっては取引そのものに大きくかかわる問題です。

インボイス制度が導入されることにより、事業者には次のような影響が出ると考えられます。

-

① 請求書フォーマットの変更

インボイス制度開始以降、発行する請求書が一定の要件を満たした適格請求書でない場合、買い手は取引にかかる消費税額の仕入税額控除ができなくなります。

そのため、売り手側は、10月1日までに、これまでの請求書を適格請求書の必要条件を満たした請求書フォーマットへの変更が必要となります。

-

② 保管書類の増大

インボイス制度開始以降は、発行側も受領側も取引で発生したインボイスを7年間保存しなければならず、保管しなければいけない書類の数はさらに増大するでしょう。

なお、インボイスを電子データで保存する場合は、電子帳簿保存法に則った方法で管理する必要があるため、対応できるよう環境を整える必要があります。

-

③ 取引相手がインボイス発行事業者出ない場合「仕入税額控除」が受けられない

売り手が「免税事業者のまま」であったり、「インボイス発行事業者として登録していない」事業者であったりした場合は、要件を満たしたインボイスを発行できません。

そのため、買い手はその取引にかかる消費税額を仕入税額控除できず、税の負担額が大きくなります。

→ 関連記事:2023年からのインボイス制度とは?わかりにくい点を徹底的解明>>

電子帳簿保存法とは

電子帳簿保存法は、紙で保存するのが原則だった国税関係の帳簿や書類などを電子データとして保存することを認める法律です。

この電子帳簿保存法が改正され、2022年1月より「改正電子帳簿保存法」として新たな要件の下で施行されました。

ここでは、改正電子帳簿保存法が施行された目的と事業者への影響について解説していきます。

2-1. 電子帳簿保存法の目的

電子帳簿保存法の改正は、近年、電子データでのやり取りが主流になっているにもかかわらず、書類を「紙」で保存しなければいけないことで発生する「スペース」や「コスト」などの負担の見直しとともに、企業のDX化の推進、働き方改革などを目的としています。

この改正により、国税関係の帳簿や書類などの電子データの保存方法が見直され、次の3点が変更されました。

● 国税関係帳簿・国税関係書類の保存要件の緩和

● 電子取引で発行された電子データの保存の義務化

● 不正に対する罰則規定の強化

なお、改正電子帳簿保存法の電子データ保存区分は、次の3種類に分けられています。

|

電子帳簿等保存 |

会計ソフトなどを使って作成した適格請求書・領収書・帳簿などを電子データのままで保存する |

|

スキャナ保存 |

紙の書類や請求書などをスキャンしたり、スマートフォンやデジカメで撮影したりした画像データで保存する |

|

電子取引 |

電子データでやり取りした注文書や契約書などを電子データのままで保存する |

2-2. 電子帳簿保存法による影響

改正電子帳簿保存法により、これまでの処理方法が不正行為とみなされる場合が出てくるため、改正法に基づいた事務処理方法の見直しや経理処理の電子化などが求められます。

ここでは、改正電子帳簿保存法の施行が事業者へ与える影響について、その可能性を考えていきましょう。

-

① 電子取引で発行された書類は紙で保存できない

改正電子帳簿保存法では、「電子取引」で発行された書類を紙で保存することは認められていません。

たとえば、電子メールで送られた請求書、ネットショッピングで購入した際の領収書、ネット上からダウンロードした交通系IC系カードの利用明細などは「電子取引」にあたるため、発行されたこれらの書類は電子データのままで保存する必要があります。

そのため、電子取引で発生した請求書や領収書などを紙で処理していた場合は、ジムや経理の処理方法を社内で再検討する必要が出てきます。

-

② 電子保存されたデータは速やかに出力できるように保管する

電子データとして保存された請求書・領収書などは、必要に応じて速やかに出力できるようにしておくことが求められます。

改正電子帳簿保存法では、検索要件の記録項目が緩和され、「取引年月日」「取引金額」「取引先」のみになりましたが、電子データのダウンロードが求められた場合には、速やかに出力できるようなシステム化や保管方法の徹底が必要です。

-

③ 不正行為とみなされ罰則の対象となる可能性がある

改正電子帳簿保存法では、電子保存について不正があった場合の罰則規定が強化されました。

万が一、「スキャナ保存」や「電子取引」でデータの破棄や改ざんなどの不正が発覚した場合、申告漏れに対する重加算税が10%加重されます。

反対に、「優良な電子帳簿」の要件を満たしながら申告漏れが生じた場合は、申告漏れに対する過少申告加算税が5%軽減されます。

そのため、国税関係の帳簿や書類などの電子データが勝手に削除されてしまったり、改ざんされてしまったりすることのないようなシステムの構築や社員への認識の共有が必要です。

-

④ リスクへの対策が必要

帳簿などの重要な書類をデータで保存する場合に考えておかなければいけないのが、システム障害が発生した際の対応です。

万が一、システム障害が発生した場合、データの閲覧ができなくなるだけでなく、最悪の場合、データが破損してしまう可能性も考えられます。

システムの導入とともにバックアップの体制もしっかりと整えておくこと。

さらに、システム障害が発生した場合の対処方法など、事前にリスクへの対策を十分に検討しておく必要があります。

PDFの長期保存や改ざん防止には、PDFelementでのセキュアな管理がおすすめです。

プライバシー保護 | マルウェアなし | 広告なし

→ 関連記事:電子帳簿保存法とは?改正電子帳簿保存法についても詳しく解説>>

インボイス制度と改正電子帳簿保存法の関係と違い

インボイス制度と改正電子帳簿保存法は、関連した制度です。

正確な納税とともに、確実に消費税の仕入税額控除を受けるためには、それぞれの概要を正しく理解し、双方に適切に対応する必要があります。

インボイス制度と改正電子帳簿保存法の関係性をまとめると、次のようになります。

▼インボイス制度と改正電子帳簿保存法の関係

なお、インボイス制度と改正電子帳簿保存法の違いは、次のとおりです。

目的・対象・義務内容・適用時期の観点で整理しました。まずは全体像を把握し、次に自社の実務に必要な対応を洗い出しましょう。

| 項目 | インボイス制度 | 電子帳簿保存法(電子取引) |

|---|---|---|

| 制度の目的 | 消費税の仕入税額控除の適正化(適格請求書の保存) | 電子取引データの適正保存(改ざん防止・検索性の確保 等) |

| 適用対象 | 発行側:課税事業者(登録は任意/登録=課税事業者化) 受領側:控除適用のためインボイスの保存が必要 |

電子取引を行うすべての保存義務者(個人・法人) |

| 義務内容 | 適格請求書(インボイス)の発行・保存 | 電子取引データの電子保存(原則) |

| 施行・適用 | 2023年10月1日開始(経過措置・特例あり) | 2022年1月改正、2024年1月から本格義務化(猶予・要件緩和あり) |

| 実務対応 | インボイス発行・受領体制、登録番号管理、書類保存の運用整備 | 保存要件(訂正削除防止・検索性・ダウンロード対応 等)の運用整備 |

電子取引データ(請求書・領収書・契約書など)をPDFで管理する場合、改ざん防止・検索性・適切な保管フォルダ構成の運用がポイントです。

PDFの電子保存運用を始めるなら、PDFelementの導入がおすすめです。プライバシー保護 | マルウェアなし | 広告なし

インボイス制度に向けて改正電子帳簿保存法の対応策

インボイス制度の開始に向けて、改正電子帳簿保存法への対応も必要になります。

インボイス制度と改正電子帳簿保存法の導入により、事業者が行うべき対応策は、次のとおりです。

-

① 請求書の発行時・受領時の項目のチェックへの対応

インボイス制度が開始されると、請求書を発行する際の「適格請求書」への対応はもちろんのこと、受領した請求書が「適格請求書」かどうかのチェックも必要となります。

また、記載されている登録番号が正しいものかどうかのチェックも必要です。

そのため、これらのチェック機能を有するシステムの導入や担当者の配置が求められます。

-

② 請求書の管理方法への対応

インボイス制度が開始されると、紙の請求書と電子データの請求書が混在した状態で一元保存・管理することが難しくなります。

そのため、どのような形式で受領した請求書であってもまとめて保存し、一元管理が可能になるシステムの導入や新しい管理方法を検討する必要があります。

-

③ 法改正や制度変更時のシステムへの対応

法改正や制度変更があった場合、システムの見直しや変更が必要になります。

その可能性を考え、インボイス制度に向けての新システムや新体制への移行時点で、今後のシステム修正や変更がスムーズに行えるように設計、構築することが重要といえます。

プライバシー保護 | マルウェアなし | 広告なし

インボイス制度と改正電子帳簿保存法へ対応‐業務効率化できるソフト導入

インボイス制度と改正電子帳簿保存法へ対応策をマンパワーのみで講じるのは難しいといえます。そんなとき、最初に検討されるのがシステムの導入でしょう。

しかしながら、新規に自社システムを構築するにも、市販のシステムを導入するにも、ネックになるのが導入までの工数とコストです。検討にも十分な時間を必要とするため、導入には時間的な余裕がなければいけません。そのようなデメリットを解消できるのが、PDF編集ソフトなどの市販のツールです。

最低限のマンパワーとの低コストで高機能なツールを活用することでも、インボイス制度と改正電子帳簿保存法に対応することができます。たとえば、「PDFelement」は、無料でダウンロードできるPDF編集ソフト。

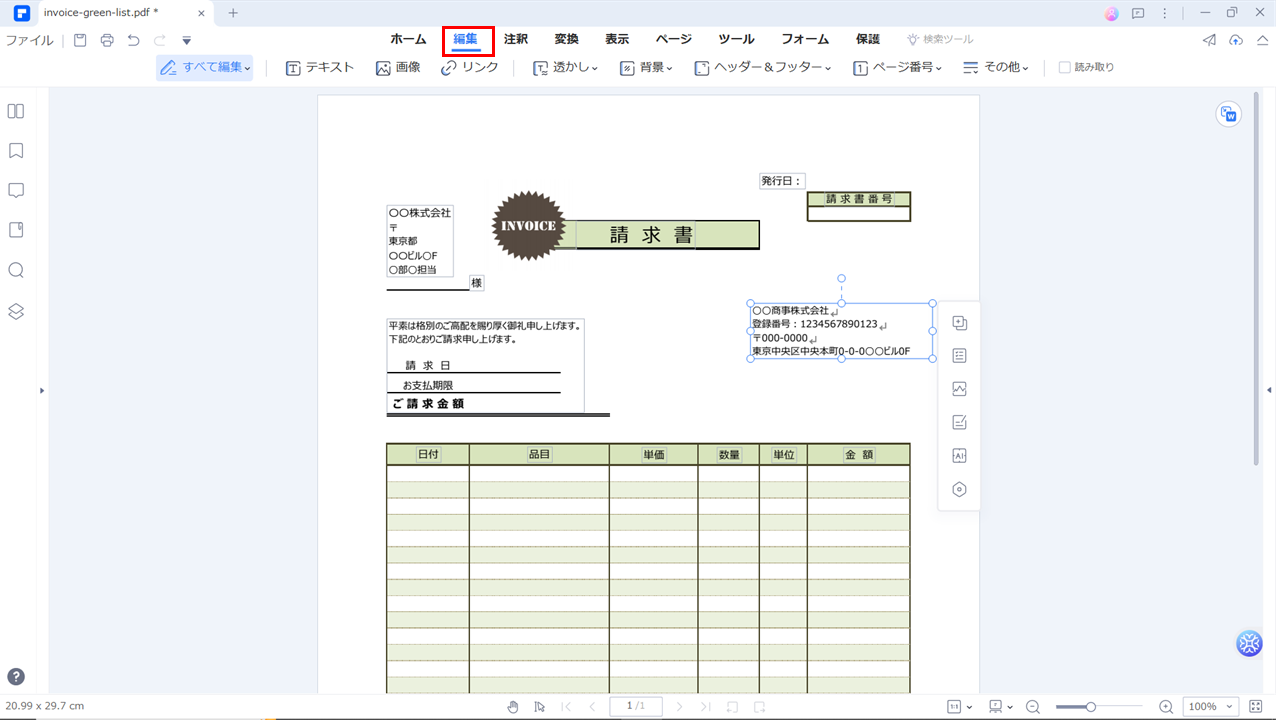

PDFelementには、適格請求書の仕様に従った請求書が作成できる「編集機能」や「計算機能」、改ざんされていないことを証明する「電子署名機能」、内容のチェックが完了したかを共有できる「注釈機能」など適格請求書の作成に有効な機能を搭載されています。

なお、PDFelementは、以下のアイコンから無料でダウンロード可能です。

-

① 編集機能

PDFelementの「編集」タブでは、新規に請求書を作成することも、既存の請求書に必要な項目を追加することもできます。

さらに、フォームフィールドを利用して、自動計算できるフォームを作成することも可能です。

▼「編集」タブ

-

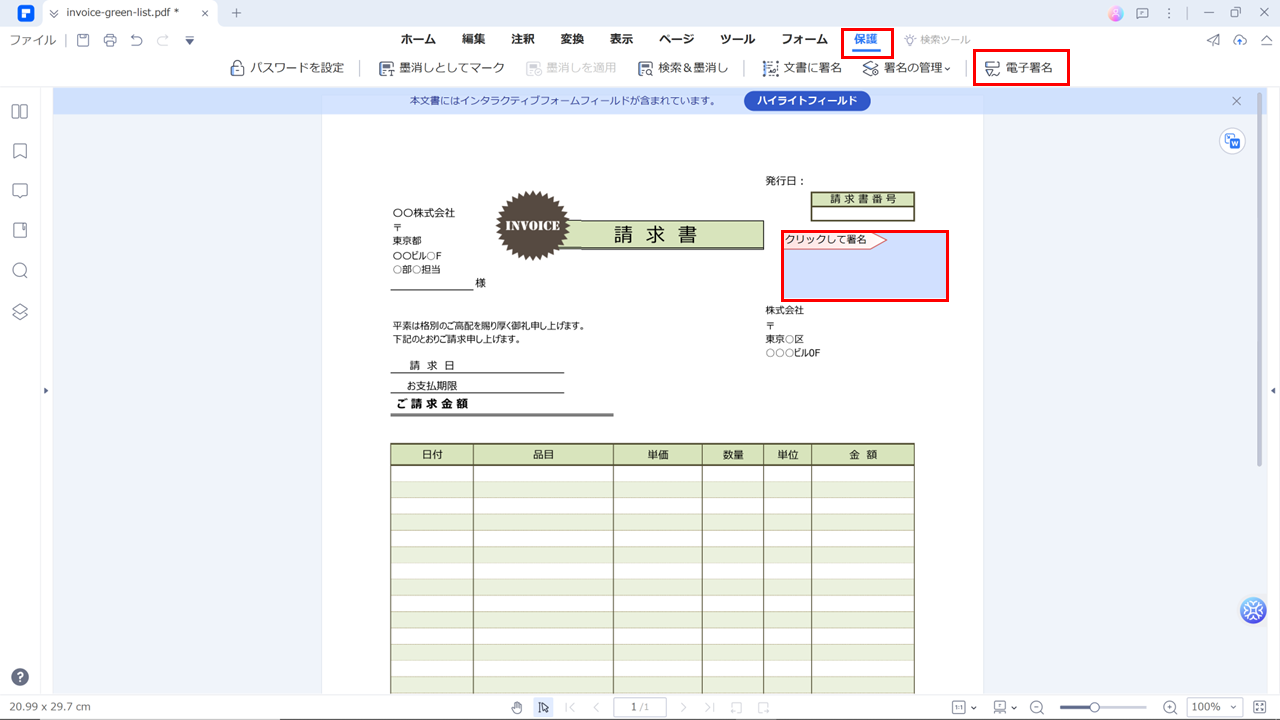

② 電子署名機能

PDFelementでは、「フォーム」タブであらかじめ「電子署名」フィールドを追加し、「保護」タブの「電子署名」をクリックすると、Wondershare社のオンライン署名サービスを利用して文書に署名を依頼することができます。

▼「保護」タブ

-

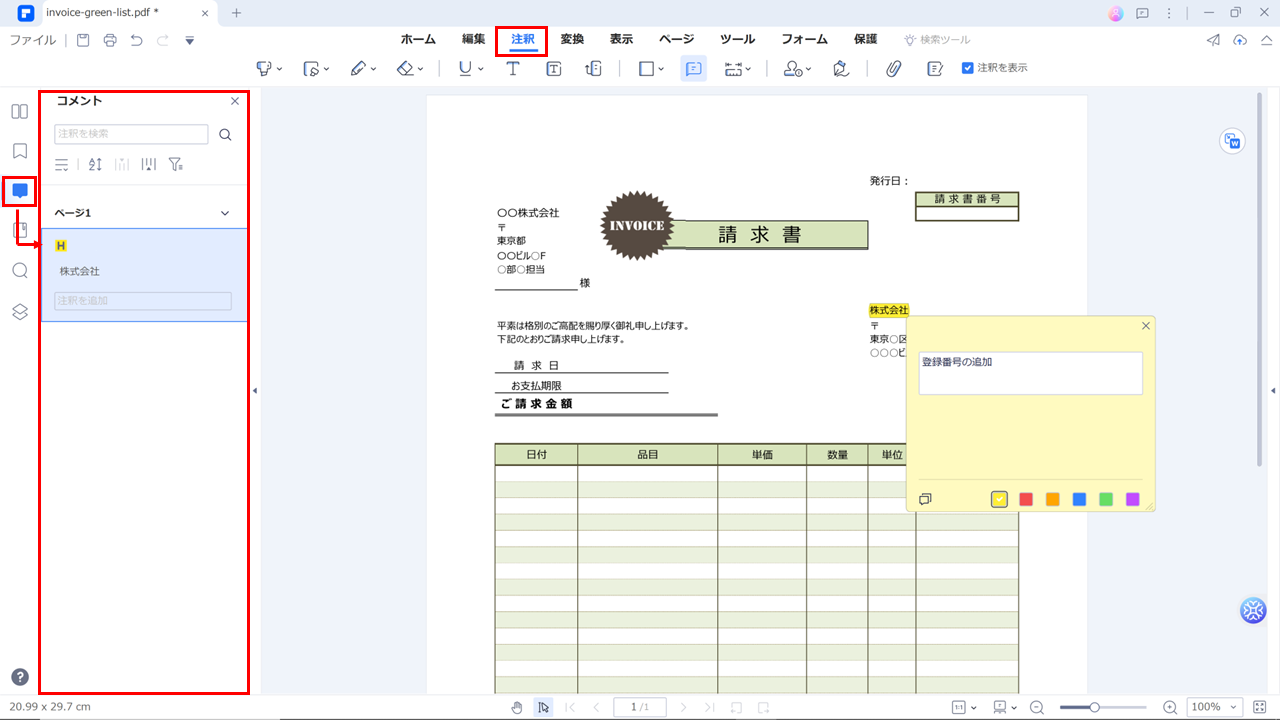

③ 注釈機能

PDFelementでは、「注釈」タブから、文書内に注釈やコメントを挿入することができます。

複数のメンバーと共有して文書のチェックを行いたい場合にとても便利な機能です。

さらに、「注釈の一覧」をクリックすると、文書内の注釈を一覧表示して確認することができます。

▼「注釈」タブ

プライバシー保護 | マルウェアなし | 広告なし

→ 関連記事:電子帳簿保存法対応ガイド|スキャナ保存の要件やPDF化の手順をわかりやすく紹介【請求書・領収書】>>

まとめ

今回は、インボイス制度と改正電子帳簿保存法との関係と、それぞれの特徴と相違点について解説してきました。

インボイス制度と改正電子帳簿保存法は、正しく税務申告を行うとともに、確実に消費税の仕入税額控除を受けるための制度です。インボイス制度では適格請求書で「正しい税率と税額」を示し、改正電子帳簿保存法ではその適格請求書の「真実性」と「見読可視性」を確保します。

それぞれの必要な要件を満たさない場合は、仕入税額控除が受けられなくなったり、申告漏れにより罰則が科せられたりすることになるため、制度の開始までに十分な準備をしておきましょう。

もちろん、インボイス制度と改正電子帳簿保存法に対応したシステム導入すれば安心です。しかしながら、コスト等で難しい場合もあります。

そのようなときは、PDFelementのような高機能でコスパの良いツールの導入をおすすめします。対応方法を早めに決定し、制度のスタートからスムーズに業務が進められるよう準備しましょう。

参考資料

本記事は一般的な情報提供を目的としており、法的助言ではありません。運用の最終判断は最新の公的資料および専門家にご確認ください。

インボイス制度と改正電子帳簿保存法についてよくある質問

Q1:インボイス制度と電子帳簿保存法は同じ制度ですか?

A1:いいえ。インボイス制度は消費税の仕入税額控除の適用要件(適格請求書の発行・保存)に関する制度、

電子帳簿保存法は電子取引データの保存方法を定める制度で、目的と対象が異なります。

Q2:違反した場合のリスクは?

A2:インボイスを保存していない場合、仕入税額控除が認められない可能性があります。

電子帳簿保存法の要件(訂正削除防止・検索性・ダウンロード対応 等)を満たさない保存は、

税務調査での指摘・是正や加算税等のリスクにつながります(猶予・要件緩和の適用可否は最新の公的資料をご確認ください)。

Q3:中小企業や免税事業者も対応が必要ですか?

A3:電子取引を行う保存義務者は電子保存対応が必要です。

インボイスは免税事業者の登録は任意ですが、登録すると課税事業者となります。

買手(課税事業者)は控除のためにインボイスの保存が必要です。

役に立ちましたか?コメントしましょう!