消費税の申告書の計算方法には「本則課税」と「簡易課税」の2種類があります。 2023年10月1日から施行されるインボイス制度は、取引にかかる消費税の流れを明確にし、適正な金額を確実に納付することを目的としています。 このインボイス制度が導入されると、特に原則課税制度を採用している事業者が仕入税額控除を適切に受けるためにはインボイスが不可欠なものとなります。 そのため、影響を受ける事業者はインボイス制度の導入までにさまざまな手続きや対応が求められます。

では、簡易課税制度を導入している事業者に影響はあるのでしょうか? 今回は、インボイス制度導入による簡易課税事業者への影響についてご紹介します。

目次:

一、簡易課税制度とは

簡易課税とは、一般的に中小企業や個人事業主、フリーランスなどが支払うべき税額を計算する方法です。 簡易課税では、売上を委託された消費税に事業区分に応じた「みなし仕入れ率」を乗じるという簡易な方法で、支払う消費税が計算されます。 簡易課税制度を選択するには、以下の条件を満たす必要があります。

・前々年度または前々事業年度の課税売上高が5,000万円以下であること

・課税期間開始日の前日までに「消費税簡易課税制度選択届出書」を納税地を管轄する税務署に提出してください。

課税期間は個人の場合は1月1日から12月31日まで、法人の場合は事業年度内となります。

これらの条件を満たせば簡易課税制度で納税することができますが、原則として2年間は簡易課税制度で納税しなければなりません。

二、簡易課税制度で納付する消費税額の計算方法

2-1. 簡易課税と本則課税の違いは何

消費税の申告には「本則課税」と「簡易課税」の2種類の計算方法があり、事業者はいずれかの方法で納税額を計算する必要があります。本則課税とは、売上とともに預かった消費税から、仕入れや経費で支払った消費税を差し引いて課税額を計算する方法です。 なお、簡易課税とは、売上を委託された消費税に一定の割合(みなし仕入率)を乗じて税額を計算する方法です。

2-2. 事業ごとに計算方式も違う

納付すべき消費税額は以下の計算式により計算されます。

納付すべき消費税額=課税期間中の課税売上に係る消費税額−課税期間中の課税仕入に係る消費税額(仕入控除税額)

簡易課税制度を選択した場合、仕入税額控除額は以下の計算式で計算できます。

(課税期間中の課税売上に係る消費税額-売上対価返還額に係る消費税額)×みなし仕入率

つまり、簡易課税を選択した場合、売上に係る消費税額からみなし仕入れ率を乗じた額(仕入控除税額)を差し引いた額が納税額となります。

簡易課税制度を利用する場合の「みなし仕入率」は以下のとおりです。

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、農林水産業(飲食料品の譲渡に関する事業に限る) | 80% |

| 第3種事業 | 農林水産業(飲食料品の譲渡等に係る事業を除く)、採掘、建設業、製造業、電気産業、ガス産業、熱供給と給水 | 70% |

| 第4種事業 | (第一種、第二種、第三種、第五種及び第六種以外の事業) | 60% |

| 第5種事業 | 運輸通信業、金融と保険、サービス業(飲食業に該当するものを除く) | 50% |

| 第6種事業 | 不動産事業 | 40% |

みなし購買率の値は業種によって大きく異なります。 例えば、売上にかかる消費税が同じ50万円であっても、卸売業の場合は簡易課税制度が適用されると仕入れで45万円が控除されますが、不動産業の場合は仕入れで45万円が控除されます。

三、簡易課税制度のメリットとデメリット

簡易課税には以下のようなメリット・デメリットがあります。

■ メリット

・事務負担の軽減

簡易課税は、本則課税において除外すべき非課税取引を考慮せずに計算することができます。 計算が簡素化されることで納税事務の負担が大幅に軽減されます。また、仕入税額控除に必要な請求書等を保管する必要もありません。

・税負担を軽減できる可能性がある

支出に係る消費税額が、預かった消費税額×みなし仕入率よりも低い場合には、簡易課税方式を選択することで節税につながります。

■ デメリット

・事務負担が増加する可能性がある

複数の業種を扱う場合、課税売上高が区分されていない場合には、事業区分に応じた最も低いみなし仕入率が適用されます。 そのため、扱う業種が多い場合には分類などの作業が煩雑となり、事務負担が増大する可能性があります。

・税負担が増える可能性がある

支出に係る消費税額が、預託消費税額×みなし仕入率より大きい場合、簡易課税を選択することにより、納付すべき消費税額が増加します。

四、簡易課税制度の適用を受ける必要な手続き

簡易課税制度を利用して消費税を計算するには、必要な手続きが必要です。まずは簡易課税制度の適用条件を見てみましょう。 簡易課税制度の適用を受けるためには、次の2つの要件を満たす必要があります。

4-1. 提出要件の確認

特定期間の課税売上高が5,000万円以下であることを確認。

ここでの規定期間とは、簡易課税制度を適用しようとする年度の2年前までのことを指します。 また、どのような売上が課税対象となるのかも確認してください。

基本的に取引は課税取引、非課税取引、非課税取引に分類されます。非課税取引とは、通常は課税の対象となるが、国の政策の対象から除外されている取引です。 非課税取引とは、そもそも消費税を支払う必要がない取引のことです。

簡易課税制度を利用するには、制度を適用したい年度の前々年における課税売上高が5,000万円以下であることが必要です。

4-2. 提出書類の準備と提出

1つ目の要件を満たせば、必要な書類を提出するだけで簡易課税制度が適用されます。この届出は、簡易課税を希望する会計期間の前日までに提出する必要があります。

開業初年度の場合は、初年度の決算期に必要な届出を提出することで簡易課税の要件を満たすこともできます。

PDFelementの機能(例えば編集、wordファイルに変換、電子印鑑など)を含んだ具体的な操作手順を説明します。

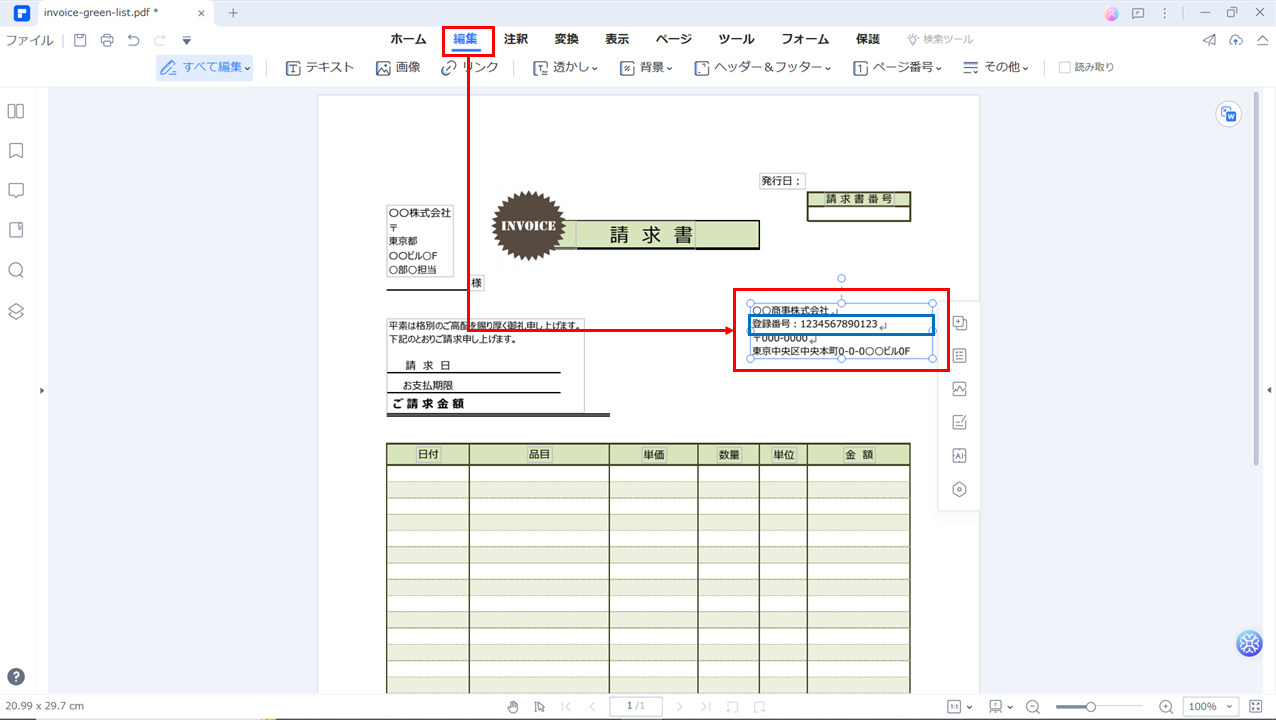

① PDFの編集

既存のPDFファイルを編集することも可能です。実際にPDFelementのテンプレートページからPDFファイルをダウンロードしてみましょう。

「ファイル」メニューからダウンロードしたPDFを選択します。その後、ニーズに合わせてテキスト部分を変更できます。 「テキストの追加」では、元の PDF ファイルにテキストやその他の変更を追加することもできます。

また、新規PDFファイルを編集するのと同じように内容を編集できます。

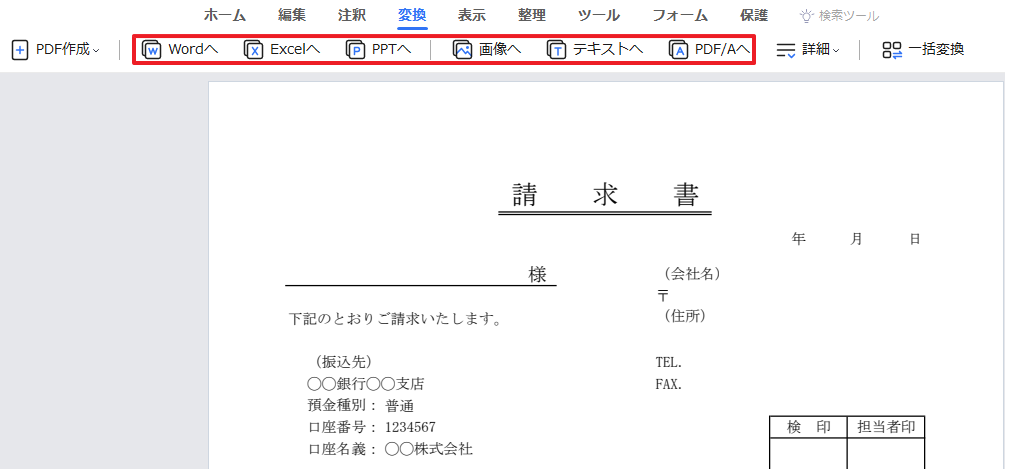

② PDFを変換

作成したPDFファイルをWordやExcel形式などに変換することもできます。ホーム画面の「PDF変換」をクリックします。

次に、変換したいPDFファイルを選択し、「開く」をクリックします。

変換したい形式を選択します。 Word形式(docx)またはExcel形式(xlsx)を選択し、「保存」をクリックします。Wordファイルに変換した例では Wordで開くと編集できます。

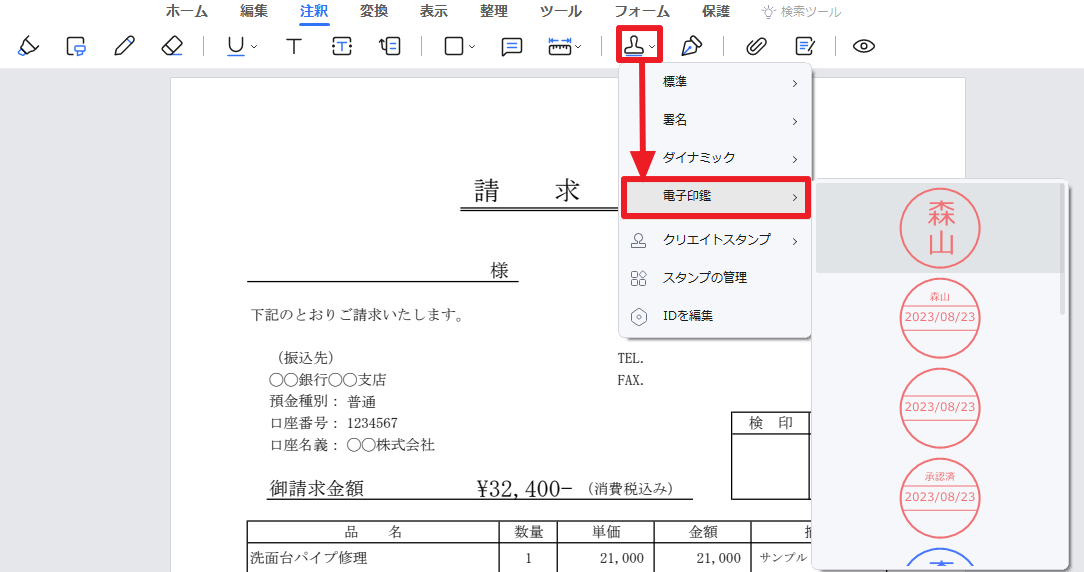

③ 電子印鑑を実行する

PDFelementを使用すると、電子スタンプを作成してPDFにスタンプすることもできます。

スタンプを作成するには、「注釈」タブ→「電子印鑑」アイコンをクリックします。

PDF内の印鑑が表示されるので、スタンプを押したい場所に移動します。 電子印刷はすでに完成しています。

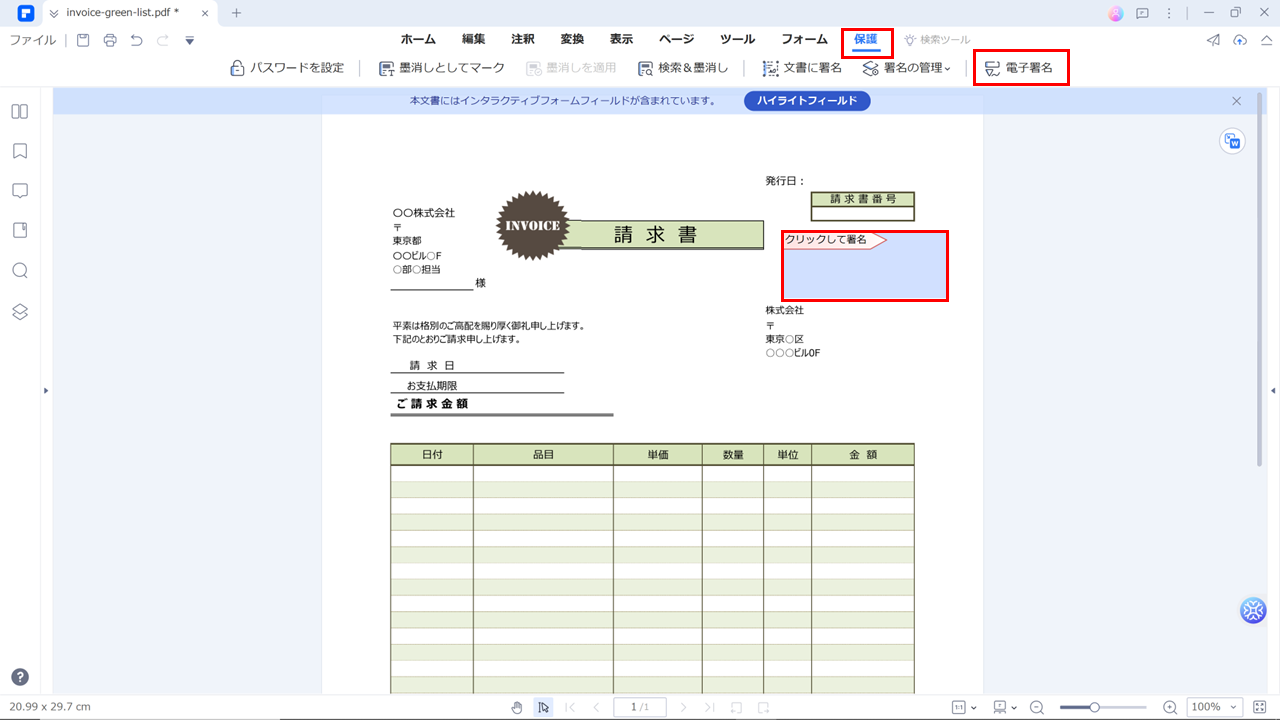

④ 電子署名する

電子署名を付加することも可能です。 電子署名を適用するには、「保護」タブをクリックします。 以下のダイアログが表示されます。 署名テキストを入力し、「署名」ボタンをクリックします。 署名された文書が保存されました。

PDFelementの主な機能を紹介しました。 PDFelementを使うと、PDFファイルをOfficeファイルやEpub、HTMLなどに変換・結合したり、レイアウトや書式を崩さずに電子印鑑や電子署名など様々な編集が可能です。

<PDFelementの特徴>

・無料でミスなく、請求書発行!

・インボイス制度に対応した適格請求書が簡単に、無料で作成できる

・使い方は項目に金額を入力するだけ、電子帳簿保存法にも対応

・スマホでも利用可能、無料で利用する

・請求書発行・入金管理・消込作業を自動化!

・ペーパーレスで債権業務を効率化、請求業務にAI-OCR活用

・入金自動消込、利用中の会計システムは変更不要

五、インボイス制度とは

「適格請求書等保存方式(インボイス制度)」は、2023年10月1日から導入される新たな「仕入税額控除」の制度です。

2019年10月1日から実施されている軽減税率の実施に伴い、消費税額控除は、2023年10月1日から導入されることになります。税金には10%と8%の2つの税率が混在して、この複数税率に対応するために、売り手が買い手に正しい適用税率と消費税額を提示できる仕組みがインボイス制度です。

インボイスシステムでは、販売者が「適格請求書発行者」として登録し、請求書を発行する必要があります。 請求書の目的は、取引に係る消費税の流れを明確にし、正しい金額を支払うことです。

六、インボイス制度が簡易課税事業者に与える影響

簡易課税事業者が個人や免税事業者に物品を販売したり、課税事業者から物品を購入したりする場合には、インボイス制度の影響はありません。

一方で、簡易課税事業者が課税事業者に商品を販売する場合には注意が必要です。それは一体何でしょうか?

ここでは、課税事業者への売上が簡易課税事業者に与える影響とその対策についてご紹介します。

6-1. インボイスの発行を求められる

インボイス制度の導入により、商品の購入者が原則課税方式を採用している事業者である場合には、インボイスの発行が義務付けられます。万が一、請求書が発行されない場合、買主の事業者は仕入税額を控除できなくなり、税負担が増加します。もちろんそうなると取引ができなくなる可能性があります。このような事態を避けるためには、請求書を発行できる請求書発行会社として登録する必要があります。

6-2. インボイス発行事業者への登録

簡易課税事業者であっても、請求書を発行するには請求書発行事業者としての登録が必要です。 請求書発行事業者として登録する場合です。2023年3月31日までに手続きが完了すれば、10月1日のインボイス制度導入に間に合います。

6-3. 適格請求書などの保存は必要ない

取引先に適格請求書を発行するには適格請求書発行事業者としての登録が必要です。

適格請求書発行事業者となるには、e-Taxまたは郵送により登録申請を行ってください。

e-Taxから申請する場合は、マイナンバーカード(電子証明書)、利用者識別番号、e-Taxソフトを事前に準備する必要があります。 なお、郵送でお申込みの場合は、必要書類を管轄の請求書登録センターへお送りいたします。

また、適格請求書発行事業者となると、発行された適格請求書の写しを保管する義務が生じますので、適切に保管してください。

七、簡易課税制度に関するよくある質問

Q1:イン ボイス制度を導入したら、簡易課税がなくなる?

簡易課税では、インボイスの有無が消費税の納税額の計算に影響を与えないため、インボイス制度による税負担の増加が軽減される場合があります。

特に、適格な請求書発行者ではないサプライヤーが多数いる場合、簡易課税を選択すると、税務上の大きなメリットが得られます。

また、仕入税額の集計や計算が不要となるため、経理業務の負担も軽減されます。

Q2:個人事業主にとって免税/簡易課税/本則課税どちらが選べるか?

個人事業主にも簡易課税がおすすめです。

「適格請求書発行事業者」として登録するには、課税事業者への移行が必要です。

請求書登録の負担を少しでも軽減したい個人事業主にもおすすめです。

まとめ

インボイス制度が簡易課税事業者に与える影響についてご紹介しました。この制度の変更は、簡易課税事業者のみならず、その取引先にも影響を及ぼします。従来通りの事業を継続するためには、簡易課税制度を導入している事業者であっても請求書の発行が必要となります。

ただし、そのためには請求書発行者としての登録が必要です。インボイス制度導入日までに登録を完了するには、2023年3月31日までに手続きを完了する必要があります。早めに十分な対策を講じ、スムーズな移行に備えてください。

役に立ちましたか?コメントしましょう!